(相続税の課税価格に加算される贈与により取得した財産の価額)

19-1 法第19条第1項の規定により相続税の課税価格に加算される同項に規定する加算対象贈与財産(以下41ー5までにおいて「加算対象贈与財産」という。)の価額は、当該財産の次に掲げる区分に応じ、それぞれ次に定める金額となることに留意する。(昭46直審(資)6、昭50直資2-257、平6課資2-114、平15課資2-1、令5課資2-21改正)

- (1) 加算対象贈与財産のうち相続の開始前3年以内に取得した財産 当該財産に係る贈与の時における価額

- (2) 加算対象贈与財産のうち相続の開始前3年以内に取得した財産以外の財産 当該財産に係る贈与の時における価額の合計額から100万円を控除した残額

(注)

- 1 当該財産を取得した者ごとに100万円を控除することに留意する。

- 2 当該価額の合計額が100万円以下である場合には、当該残額は零となることに留意する。

(法第19条第1項の規定の適用を受ける贈与)

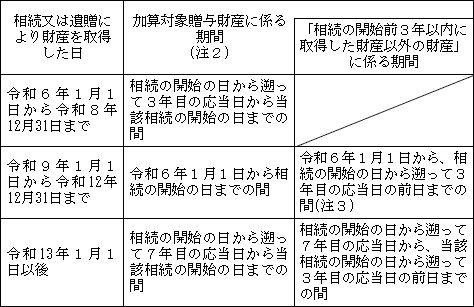

19-2 加算対象贈与財産及び加算対象贈与財産のうち「相続の開始前3年以内に取得した財産以外の財産」(注1)は、相続又は遺贈により財産を取得した者に係る次に掲げる日の区分に応じ、これらの財産ごとにそれぞれに掲げる期間において贈与により取得した財産をいうことに留意する(法19①、所得税法等の一部を改正する法律(令和5年法律第3号)附則19①~③)。(令5課資2-21改正)

(注)

- 1 「相続の開始前3年以内に取得した財産以外の財産」については、当該財産の価額の合計額から100万円を控除した残額が相続又は遺贈により財産を取得した者の相続税の課税価格に加算されることに留意する。

- 2 以下19-11までにおいて「加算対象期間」という。

- 3 相続又は遺贈により財産を取得した日が令和9年1月1日である場合においては、当該相続に係る「相続の開始前3年以内に取得した財産以外の財産」に係る期間はないことに留意する。

(相続の放棄等をした者が当該相続の加算対象期間内に贈与を受けた財産)

19-3 加算対象期間内に被相続人からの贈与により財産を取得した者(当該被相続人を特定贈与者とする相続時精算課税適用者を除く。)が当該被相続人から相続又は遺贈により財産を取得しなかった場合においては、その者については、法第19条第1項の規定の適用がないことに留意する。

なお、当該相続時精算課税適用者については、当該被相続人から相続又は遺贈により財産を取得しなかった場合であっても、同項の規定の適用があることに留意する。(平15課資2-1、令5課資2-21改正)

(加算対象期間内に被相続人からの贈与により国外財産を取得している場合)

19-4 贈与税の制限納税義務者が贈与により法施行地外にある財産を取得した場合には当該財産の価額は贈与税の課税価格に算入されないことから、当該贈与をした者の相続の開始に係る相続税の課税価格の計算における当該財産の価額については、当該贈与を受けた者が当該相続の開始の時に相続税の無制限納税義務者に該当する場合であっても、法第19条第1項の規定の適用はないことに留意する。(平15課資2-1追加、平30課資2-9、令3課資2-14、令5課資2-21改正)

(債務の通算)

19-5 加算対象贈与財産の価額を相続税の課税価格に加算した場合においても、その加算した財産の価額からは法第13条第1項、第2項又は第4項に規定する控除はしないことに留意する。(平15課資2-1、令元課資2-10、令5課資2-21改正)

(「課せられた贈与税」の意義)

19-6 法第19条第1項に規定する「課せられた贈与税」には、加算対象贈与財産に対して課されるべき贈与税(法第37条第1項及び第2項の規定による更正又は決定をすることができなくなった贈与税を除く。)も含まれるものとして取り扱うものとする。この場合において、当該贈与税については、速やかに課税手続をとることに留意する。

なお、法第19条第1項の規定の適用により相続税の課税価格に加算される相続の開始前3年以内に取得した財産以外の財産の価額が零となる場合であっても、当該財産に係る贈与税は、同項に規定する「課せられた贈与税」に含まれることに留意する。 (昭42直審(資)5、昭46直審(資)6、昭57直資2-177、平15課資2-1、令5課資2-12、令5課資2-21改正)

(相続税額から控除する贈与税額の計算)

19-7 法第19条第1項の規定の適用がある者の相続税額から控除する贈与税額の算出方法を算式で示すと、次に掲げるとおりである。(昭46直審(資)6追加、昭50直資2-257、平6課資2-114、平15課資2-1、平26課資2-12、平27課資2-9、令5課資2-21改正)

(注) 算式中の符号は、次のとおりである。

Aは、その年分の贈与税額(法第21条の13の規定により計算される贈与税額がある場合には、当該贈与税額を除く。)

Bは、その年分の贈与税の課税価格(法第19条第1項に規定する特定贈与財産(以下21の6-3までにおいて「特定贈与財産」という。)及び相続時精算課税の適用を受ける財産がある場合には、その価額を控除した後の課税価格)

Cは、その年中に贈与により取得した財産の価額の合計額のうち法第19条第1項の規定により相続税の課税価格に加算された部分の金額(当該財産のうち同項の相続の開始前3年以内に取得した財産以外の財産にあっては、当該財産の価額の合計額から同項の規定により100万円を控除する前の当該財産の価額)

ただし、その年分の贈与税について措置法第70条の2の5第3項の規定により贈与税額を算出した場合には、次の(1)又は(2)に掲げる財産の別に上記の算式により算出した金額を合計した金額とする。

- (1) 同項に規定する特例贈与財産(以下19-7において「特例贈与財産」という。)

- Aは、その年分の同項第1号に掲げる金額

- Bは、その年分の贈与税の特例贈与財産の価額の合計額

- Cは、その年分の特例贈与財産の価額の合計額のうち法第19条第1項の規定により相続税の課税価格に加算された部分の価額(当該特例贈与財産のうち同項の相続の開始前3年以内に取得した財産以外の財産にあっては、当該財産の価額の合計額から同項の規定により100万円を控除する前の当該財産の価額)

- (2) 措置法第70条の2の5第3項に規定する一般贈与財産(以下19-7において「一般贈与財産」という。)

- Aは、その年分の同項第2号に掲げる金額

- Bは、その年分の贈与税の一般贈与財産の価額(特定贈与財産がある場合には、その価額を控除した後の価額)の合計額

- Cは、その年分の一般贈与財産の価額の合計額のうち法第19条第1項の規定により相続税の課税価格に加算された部分の価額(当該一般贈与財産のうち同項の相続の開始前3年以内に取得した財産以外の財産にあっては、当該財産の価額の合計額から同項の規定により100万円を控除する前の当該財産の価額)

(贈与税の配偶者控除の適用順序)

19-8 被相続人の配偶者が、当該被相続人から相続開始の日の属する年の3年前の年に2回以上にわたって法第21条の6第1項の規定による贈与税の配偶者控除(以下21ー8の3までにおいて「贈与税の配偶者控除」という。)の適用を受けることができる居住用不動産又は居住用不動産の取得のための金銭(以下19-8において「居住用不動産等」という。)の贈与を受け、当該年分の贈与税につき贈与税の配偶者控除の規定の適用を受けている場合で、当該贈与により取得した居住用不動産等の価額の合計額が贈与税の配偶者控除を受けることができる金額を超え、かつ、当該贈与に係る居住用不動産等のうちに相続開始前3年以内の贈与に該当するものと該当しないものとがあるときにおける法第19条第1項の規定の適用に当たっては、贈与税の配偶者控除は、まず、相続税の課税価格の計算上、相続開始前3年以内の贈与に該当する居住用不動産等から適用されたものとして取り扱うものとする。(昭50直資2-257追加、昭57直資2-177改正、平15課資2-1、令5課資2-21改正)

(注) 当該相続開始の日が令和13年1月1日以後であり、かつ、当該相続開始の日の属する年の7年前の年に居住用不動産等の贈与を受けている場合には、上記通達中「3年」とあるのは「7年」と読み替えるものとする。

(相続開始の年の特定贈与財産に対する贈与税の課税)

19-9 相続の開始の年に当該相続に係る被相続人から贈与により取得した居住用不動産又は金銭で特定贈与財産に該当するものについては、法第21条の2第4項の規定の適用がなく、その財産の価額が相続の開始の日の属する年分の贈与税の課税価格に算入されるのであるから留意する。(平6課資2-114追加、平15課資2-1改正)

(注) 法第19条第2項第2号の規定により特定贈与財産に該当することとなった居住用不動産又は金銭の価額については、贈与税の配偶者控除の適用がない場合であっても、相続税の課税価格に加算されないのであるから留意する。

(店舗兼住宅等の持分の贈与を受けた場合の特定贈与財産の判定)

19-10 相続の開始の年に当該相続に係る被相続人から贈与により取得した財産が21の6-2の店舗兼住宅等の持分である場合には、法第19条第2項に規定する居住用不動産に該当する部分は21の6-3の本文により計算した部分となるのであるが、当該居住用不動産に該当する部分について21の6-3のただし書に準じて計算して法施行令第4条第2項の規定による申告書の提出があったときは、これを認めるものとする。(平6課資2-114追加、平15課資2-1改正)

(相続時精算課税適用者に対する法第19条第1項の規定の適用)

19-11 相続時精算課税適用者が特定贈与者からの贈与により取得した相続時精算課税の適用を受ける財産については法第19条第1項の規定の適用はないが、当該特定贈与者の相続に係る加算対象期間内で、かつ、相続時精算課税の適用を受ける年分前に当該相続時精算課税適用者が、特定贈与者である被相続人からの贈与により取得した財産(年の中途において特定贈与者の推定相続人となったときには、推定相続人となった時前に当該特定贈与者からの贈与により取得した財産を含む。)については、同項の規定により当該財産の価額を相続税の課税価格に加算することとなることに留意する。

また、当該被相続人から相続又は遺贈により財産を取得しなかった者であっても、その者が当該被相続人を特定贈与者とする相続時精算課税適用者であり、かつ、当該被相続人から加算対象期間内に贈与により取得した財産(相続時精算課税の適用を受ける財産を除く。)がある場合においては、その者については、同項の規定の適用があることに留意する。(平15課資2-1追加、令5課資2-21改正)

(注) 当該相続時精算課税適用者が当該特定贈与者からの贈与により取得した相続時精算課税の適用を受ける財産について、法第21条の16第3項第2号の規定の適用により相続税の課税価格に算入する金額がない場合においても、当該被相続人から加算対象期間内に贈与により取得した財産(相続時精算課税の適用を受ける財産を除く。)があるときは、当該相続時精算課税適用者については、法第19条第1項の規定の適用があることに留意する。